Rarement les paroles de Janet Yellen n’auront été aussi scrutées. Les annonces successives de la présidente de la Federal Reserve concernant une levée prochaine des taux directeurs (« Fed liftoff ») mettent en émois les marchés financiers. Ceux-ci s’apprêtent à retenir leur souffle lors de la prochaine réunion du FOMC (Federal Open Market Committee) qui aura lieu en septembre 2015. L’emprise des mots est forte et ceci a été voulu par les banquiers centraux qui ont à dessein crée un nouvel instrument de politique monétaire, le forward guidance. Parmi la myriade d’instruments mis en place par les banques centrales à la suite de la crise financière de 2008, deux politiques se distinguent par leur ampleur : le guidage des anticipations ou forward guidance que nous étudions ici et l’assouplissement quantitatif ou quantitative easing que nous verrons dans un prochain article.

Rarement les paroles de Janet Yellen n’auront été aussi scrutées. Les annonces successives de la présidente de la Federal Reserve concernant une levée prochaine des taux directeurs (« Fed liftoff ») mettent en émois les marchés financiers. Ceux-ci s’apprêtent à retenir leur souffle lors de la prochaine réunion du FOMC (Federal Open Market Committee) qui aura lieu en septembre 2015. L’emprise des mots est forte et ceci a été voulu par les banquiers centraux qui ont à dessein crée un nouvel instrument de politique monétaire, le forward guidance. Parmi la myriade d’instruments mis en place par les banques centrales à la suite de la crise financière de 2008, deux politiques se distinguent par leur ampleur : le guidage des anticipations ou forward guidance que nous étudions ici et l’assouplissement quantitatif ou quantitative easing que nous verrons dans un prochain article.

LE POUVOIR DES MOTS : LE GUIDAGE DES TAUX D’INTERETS FUTURS OU « FORWARD GUIDANCE »

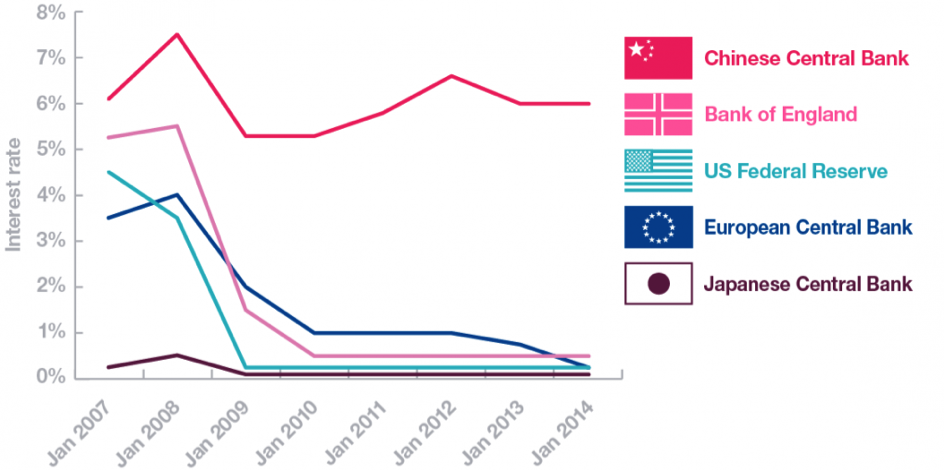

Le 15 septembre 2008, la chute de Lehman Brothers déclenchait la plus grave crise économique que le monde ait connue depuis 1929. Afin de juguler les retombées économiques de ce séisme financier, la plupart des banques centrales occidentales abaissèrent rapidement leurs taux directeurs. Le graphique ci-dessous montre très clairement ce changement de cap. Pourtant, l’impact de ces politiques devait rapidement être rendu caduc par la présence de trappes à liquidité : même avec des taux d’intérêts proches de 0%, les ménages et les entreprises ne souhaitaient pas consommer ou investir. Les banques centrales ne pouvaient donc plus compter sur les taux directeurs, instruments par excellence de la politique monétaire. Il fallait alors trouver d’autres solutions.

Source : www.global-rates.com

COMMENT FONCTIONNE LE « FORWARD GUIDANCE » ?

La Federal Reserve (FED) définit le forward guidance comme une politique qui « fournit aux ménages, entreprises et investisseurs, des détails concernant le déroulement à venir de la politique monétaire ». Concrètement, cela signifie que les autorités monétaires communiquent à l’avance le niveau des taux d’intérêts directeurs futurs. Ainsi, en situation de crise, les banquiers centraux s’engagent à conserver des taux directeurs très faibles, généralement proche de 0%. En guidant les anticipations des taux d’intérêts courts, les banques centrales peuvent agir sur les taux longs, seule issue lorsque les taux courts sont déjà à 0%. Rappelons en effet que les taux longs ont deux composantes : une anticipation des taux courts futurs et une prime de risque[1] (ou prime de terme). Par conséquent, si elle est crédible, c’est à dire si les agents sont intimement convaincus que la banque centrale mettra en œuvre la politique annoncée, le forward guidance permettra a priori aux taux longs de rester bas. Or les taux longs déterminent les comportements d’épargne, de consommation, d’investissement et finalement d’évolution des prix et d’inflation dans l’économie[2]. En ancrant les anticipations, le forward guidance permet également de limiter la volatilité des anticipations des marchés financiers. Le futur devient plus prédictible, ce qui peut se traduire par des baisses du prix de la prime de risque (ou de terme) exigée par les investisseurs pour des actifs de long terme. Enfin, en conditionnant généralement l’annonce à l’évolution de variables économiques, le forward guidance peut contribuer à faire en sorte que les marchés se concentrent sur ces variables et délaissent les informations de seconde main, atténuant une fois de plus le risque de volatilité[3].

La Federal Reserve (FED) définit le forward guidance comme une politique qui « fournit aux ménages, entreprises et investisseurs, des détails concernant le déroulement à venir de la politique monétaire ». Concrètement, cela signifie que les autorités monétaires communiquent à l’avance le niveau des taux d’intérêts directeurs futurs. Ainsi, en situation de crise, les banquiers centraux s’engagent à conserver des taux directeurs très faibles, généralement proche de 0%. En guidant les anticipations des taux d’intérêts courts, les banques centrales peuvent agir sur les taux longs, seule issue lorsque les taux courts sont déjà à 0%. Rappelons en effet que les taux longs ont deux composantes : une anticipation des taux courts futurs et une prime de risque[1] (ou prime de terme). Par conséquent, si elle est crédible, c’est à dire si les agents sont intimement convaincus que la banque centrale mettra en œuvre la politique annoncée, le forward guidance permettra a priori aux taux longs de rester bas. Or les taux longs déterminent les comportements d’épargne, de consommation, d’investissement et finalement d’évolution des prix et d’inflation dans l’économie[2]. En ancrant les anticipations, le forward guidance permet également de limiter la volatilité des anticipations des marchés financiers. Le futur devient plus prédictible, ce qui peut se traduire par des baisses du prix de la prime de risque (ou de terme) exigée par les investisseurs pour des actifs de long terme. Enfin, en conditionnant généralement l’annonce à l’évolution de variables économiques, le forward guidance peut contribuer à faire en sorte que les marchés se concentrent sur ces variables et délaissent les informations de seconde main, atténuant une fois de plus le risque de volatilité[3].

Lire aussi : Le Sovereign Advisory Group de Lazard : aux frontières de la finance et de la politique

Lire aussi : Le Sovereign Advisory Group de Lazard : aux frontières de la finance et de la politique

DEPUIS QUAND LE « FORWARD GUIDANCE » EST-IL UTILISE ?

Le forward guidance n’est pas nouveau, c’est un instrument qui a déjà été utilisé par le passé, notamment par la Banque centrale de Nouvelle-Zélande depuis 1997, celle du Japon depuis 1999, celle de Norvège depuis 2005, celle de Suède depuis 2007 ou encore par la FED depuis 2003. Néanmoins, la crise de 2008 a amplifié l’impact des paroles des banquiers centraux sur les marchés financiers, faisant de cette politique peu connue, un instrument majeur de la politique monétaire.

LES DEUX TYPES DE « FORWARD GUIDANCE »

Selon l’OFCE, il convient de distinguer deux types de forward guidance. Le premier est le forward guidance conditionné à des variables économiques, c’est le plus crédible. Certains parlent d’Odyssean Forward Guidance (Forward Guidance Odysséen) pour le qualifier[4]. Odysséen vient du fait qu’Ulysse, dans l’Odyssée, résista à la tentation de céder aux chants des sirènes en s’attachant au mât du bateau. Ulysse désigne métaphoriquement la banque centrale qui s’engage à résister à la tentation de ne pas tenir ses promesses. Les annonces de la banque centrale se traduisent par des engagements à ne pas relever les taux directeurs tant que telle ou telle variable n’a pas atteint un certain seuil. C’est la politique de forward guidance utilisée par la Riksbank (Swedish National Bank) et la BoC (Bank of Canada) depuis 2009, la FED depuis 2012, la BoJ (Bank of Japan) depuis 2010 ou encore la BoE (Bank of England) depuis août 2013. Par exemple, en décembre 2012, La FED a indiqué que ses taux ne remonteront pas tant que le taux de chômage sera au-dessus de 6,5% et l’inflation en dessous de 2%. En juin 2015, lors de la dernière réunion du FOMC (Federal Open Market Commitee), la FED a annoncé que les taux resteront probablement pour l’instant entre 0% et 0,25% mais qu’il sera approprié de les relever si d’autres améliorations ont lieu sur le marché du travail et que la cible d’inflation de 2% est atteinte. En mai 2015, le taux de chômage aux Etats-Unis était de 5,5%, en revanche, l’IPC (Indice des prix à la consommation) était encore à 0,1% donc très loin des 2%. Pourtant, certains, comme la directrice du FMI, Christine Lagarde, annonçait avec assurance au WEF (World Economic Forum) de janvier 2015 que les taux augmenteraient en avril-mai 2015, d’autres, comme le COO et Président de Goldman Sachs Gary D.Cohn ne croyaient pas à une augmentation des taux cette année selon ses dires au WEF[5]. Ainsi, même ce type de forward guidance odysséen ne permet aux agents de former avec certitude leurs anticipations.

C’est la politique de forward guidance utilisée par la Riksbank (Swedish National Bank) et la BoC (Bank of Canada) depuis 2009, la FED depuis 2012, la BoJ (Bank of Japan) depuis 2010 ou encore la BoE (Bank of England) depuis août 2013. Par exemple, en décembre 2012, La FED a indiqué que ses taux ne remonteront pas tant que le taux de chômage sera au-dessus de 6,5% et l’inflation en dessous de 2%. En juin 2015, lors de la dernière réunion du FOMC (Federal Open Market Commitee), la FED a annoncé que les taux resteront probablement pour l’instant entre 0% et 0,25% mais qu’il sera approprié de les relever si d’autres améliorations ont lieu sur le marché du travail et que la cible d’inflation de 2% est atteinte. En mai 2015, le taux de chômage aux Etats-Unis était de 5,5%, en revanche, l’IPC (Indice des prix à la consommation) était encore à 0,1% donc très loin des 2%. Pourtant, certains, comme la directrice du FMI, Christine Lagarde, annonçait avec assurance au WEF (World Economic Forum) de janvier 2015 que les taux augmenteraient en avril-mai 2015, d’autres, comme le COO et Président de Goldman Sachs Gary D.Cohn ne croyaient pas à une augmentation des taux cette année selon ses dires au WEF[5]. Ainsi, même ce type de forward guidance odysséen ne permet aux agents de former avec certitude leurs anticipations.

Le second type est un forward guidance conditionné à une période temporelle, c’est celui que la BCE utilise depuis la réunion du Governing Council du 4 juillet 2013. Il s’agit du Delphic Forward Guidance[6] (Forward Guidance Delphique) qui ne comporte pas d’engagement ferme mais des prévisions vagues. Métaphore de la Pythie de Delphes, l’oracle du temple d’Apollon aux prédictions absconses, delphic signifie obscur en anglais littéraire. La BCE avait alors annoncé que ses taux d’intérêts resteraient au niveau actuel ou encore plus bas « for an extended period of time ». Cette forme de forward guidance est beaucoup moins crédible puisque les conditions économiques peuvent changer dans le temps et donc rendre inefficace une telle annonce. A l’inverse, le premier type de forward guidance, conditionnel à des seuils sur des variables économiques permet a priori aux agents de savoir précisément quand les taux remonteront.

Lire aussi : Qu’est ce que la FED ?

Lire aussi : Qu’est ce que la FED ?

UNE POLITIQUE EFFICACE ?

Les résultats des études portant sur l’utilité et l’efficacité du forward guidance d’après crise sont contrastés. Une première étude réalisée en 2012 par quatre membres de la Federal Reserve de Chicago montre que les annonces du FOMC ont été en mesure de modifier les anticipations des agents concernant le niveau futur des taux directeurs aux États-Unis. Ils avancent également que les chocs de forward guidance sont associés à des modifications de rendements des Treasuries (il existe trois sortes de Treasuries : les Treasury Bills d’une maturité de moins d’un an, les Treasury Notes d’une maturité comprise entre 1 et 10 ans et les Treasury Bonds, d’une maturité supérieure à 10 ans) et des obligations d’entreprises privées[7]. Cette politique a donc pu avoir un impact sur des taux de plus long terme. Ce point de vue est confirmé par les économistes Eric T. Swanson et John C. Williams (2012)[8] ou encore par Richhild Moessner (2013)[9]. En revanche, Clemens J.M. Kool et Daniel L. Thornton (2012) émettent des doutes quant à l’efficacité de cette politique. En comparant les prévisions de certains agents concernant l’évolution des taux d’intérêts futurs à court et long terme avant et après le forward guidance, ils ne constatent pas d’amélioration des anticipations[10]. Dans une étude plus récente parue en 2014[11], la BIS (Bank for International Settlements) montre que ces considérations ne sont pas valables dans toutes les zones géographiques. En Angleterre, les annonces d’août 2013 de la BoE n’ont pas été suivies d’effets immédiats. En revanche, les annonces de juillet 2013 de la BCE ont eu un impact important sur les taux d’intérêts futurs anticipés, mesurés par les contrats à terme de taux d’intérêts. Les déclarations de la BoJ concernant la mise en place du quantitative easing d’avril 2013 n’ont pas eu d’impact sur les anticipations de court terme mais les taux longs ont diminué de 10 points de base. La BIS note également que de manière générale, les différents types de forward guidance ont contribué à diminuer la volatilité des anticipations des taux à court terme. Les politiques de forward guidance menées par la BoE et la BCE auraient aidées les marchés financiers européens à être moins réactifs aux annonces de la FED, notamment celles qui concernent l’arrêt progressif du quantitative easing (le tapering).

Les résultats des études portant sur l’utilité et l’efficacité du forward guidance d’après crise sont contrastés. Une première étude réalisée en 2012 par quatre membres de la Federal Reserve de Chicago montre que les annonces du FOMC ont été en mesure de modifier les anticipations des agents concernant le niveau futur des taux directeurs aux États-Unis. Ils avancent également que les chocs de forward guidance sont associés à des modifications de rendements des Treasuries (il existe trois sortes de Treasuries : les Treasury Bills d’une maturité de moins d’un an, les Treasury Notes d’une maturité comprise entre 1 et 10 ans et les Treasury Bonds, d’une maturité supérieure à 10 ans) et des obligations d’entreprises privées[7]. Cette politique a donc pu avoir un impact sur des taux de plus long terme. Ce point de vue est confirmé par les économistes Eric T. Swanson et John C. Williams (2012)[8] ou encore par Richhild Moessner (2013)[9]. En revanche, Clemens J.M. Kool et Daniel L. Thornton (2012) émettent des doutes quant à l’efficacité de cette politique. En comparant les prévisions de certains agents concernant l’évolution des taux d’intérêts futurs à court et long terme avant et après le forward guidance, ils ne constatent pas d’amélioration des anticipations[10]. Dans une étude plus récente parue en 2014[11], la BIS (Bank for International Settlements) montre que ces considérations ne sont pas valables dans toutes les zones géographiques. En Angleterre, les annonces d’août 2013 de la BoE n’ont pas été suivies d’effets immédiats. En revanche, les annonces de juillet 2013 de la BCE ont eu un impact important sur les taux d’intérêts futurs anticipés, mesurés par les contrats à terme de taux d’intérêts. Les déclarations de la BoJ concernant la mise en place du quantitative easing d’avril 2013 n’ont pas eu d’impact sur les anticipations de court terme mais les taux longs ont diminué de 10 points de base. La BIS note également que de manière générale, les différents types de forward guidance ont contribué à diminuer la volatilité des anticipations des taux à court terme. Les politiques de forward guidance menées par la BoE et la BCE auraient aidées les marchés financiers européens à être moins réactifs aux annonces de la FED, notamment celles qui concernent l’arrêt progressif du quantitative easing (le tapering).

QUELS SONT LES RISQUES ASSOCIÉS À CETTE POLITIQUE ?

Selon la BIS, il existe en premier lieu un risque de perte de crédibilité si les paroles des banquiers centraux sont mal interprétées par les agents économiques. En effet, une modification très légère de leur discours peut être interprétée comme un changement radical de politique. De plus, si le forward guidance odysséen – ancré à des variables économiques – peut être à même d’atténuer les ambiguïtés, il est porteur d’un effet pervers qui peut se révéler dangereux. En conditionnant l’évolution des taux à une variable telle que le chômage par exemple, les agents peuvent penser que d’autres variables comme le niveau d’inflation n’intéressent plus les banques centrales ce qui peut créer un contexte d’incertitude quant à la trajectoire de la politique monétaire.

Il existe également un risque d’instabilité financière du fait de cette politique. Les agents peuvent devenir hyper-réactifs aux annonces des banquiers centraux, ce qui peut provoquer des déséquilibres financiers important. Ainsi, en mai 2013, la FED déclare souhaiter progressivement sortir de son programme de quantitative easing. Cela provoqua une sortie massive de capitaux des pays émergents qui s’est accompagnée d’une dépréciation des taux de changes locaux, de krachs boursiers et d’une augmentation sensible des sovereign spread (différence entre le rendement d’une obligation d’État de référence (USA, Allemagne) et une obligation d’Etat d’un pays choisi). Un autre risque découle des conséquences du risque précédent. Les banquiers centraux pourraient ne plus vouloir modifier les trajectoires de leur politique monétaire pour éviter justement toute réaction trop violente. Or si les banques centrales continuent d’injecter massivement des liquidités dans l’économie alors même que les grandes variables comme le chômage ou la croissance ne le justifient plus, des déséquilibres croissants, telles que des bulles immobilières ou boursières peuvent se former et menacer la pérennité de la reprise.

Il existe également un risque d’instabilité financière du fait de cette politique. Les agents peuvent devenir hyper-réactifs aux annonces des banquiers centraux, ce qui peut provoquer des déséquilibres financiers important. Ainsi, en mai 2013, la FED déclare souhaiter progressivement sortir de son programme de quantitative easing. Cela provoqua une sortie massive de capitaux des pays émergents qui s’est accompagnée d’une dépréciation des taux de changes locaux, de krachs boursiers et d’une augmentation sensible des sovereign spread (différence entre le rendement d’une obligation d’État de référence (USA, Allemagne) et une obligation d’Etat d’un pays choisi). Un autre risque découle des conséquences du risque précédent. Les banquiers centraux pourraient ne plus vouloir modifier les trajectoires de leur politique monétaire pour éviter justement toute réaction trop violente. Or si les banques centrales continuent d’injecter massivement des liquidités dans l’économie alors même que les grandes variables comme le chômage ou la croissance ne le justifient plus, des déséquilibres croissants, telles que des bulles immobilières ou boursières peuvent se former et menacer la pérennité de la reprise.

Charles Dognin, étudiant à ESCP Europe et Contributeur du blog AlumnEye

Lire aussi : Comprendre les enjeux de la finance islamique

Lire aussi : Comprendre les enjeux de la finance islamique

[1] AGLIETTA Michel, « Politique monétaire : nouveaux territoires… », L’économie mondiale 2014, CEPII.

[2] COEURE Benoît, “The usefulness of forward guidance”, New York, 26 September 2013

[3] Bank for International Settelments, “Forward Guidance at the zero lower bound”, 2014

[4] Federal Reserve of Chicago, « Macroeconomic effects of Federal Reserve Forward Guidance », 2012.

[5] http://www.weforum.org/videos/ending-experiment

[6] Federal Reserve of Chicago, « Macroeconomic effects of Federal Reserve Forward Guidance », 2012.

[7] Ibid

[8] Swanson et Williams, “Measuring the effect of the zero lower bound on medium and longer term interest rates”, 2012

[9] Moessner, “Effects of explicit FOMC policy rates guidance on interest rate expectations”, 2013

[10] Kool et Thornton, “How effective is central bank forward guidance ?”, 2012

[11] Bank for International Settelments, “Forward Guidance at the zero lower bound”, 2014

Articles associés

14 octobre, 2015

Les conséquences de Bâle III sur le risque systémique

27 juillet, 2015