Classement des banques d’affaires 2024 de CFNEWS : Rothschild & Co, BNP Paribas, Natixis Partners

Le podium des banquiers d’affaires du classement CFNEWS : Rothschild & Co, BNP Paribas, Natixis Partners

Rothschild & Co affiche un joli volume de transactions conseillées et prend la tête de ce classement avec 126 deals (+8,62 % par rapport à 2023). Depuis 2019, la banque d’affaires est indétrônable, elle arrive en première position sur les segments LBO, cap-développement, build-up et les opérations mid & small cap. Parmi les transactions qu’elle a conseillées, la banque d’affaires a accompagné Globeducate dans son LBO bis, et a appuyé le carve-out d’Idemia Smart Identity.

En seconde position de ce classement, BNP Paribas CIB affiche 83 mandats, soit une progression de 25,7 % sur un an. La première banque française est en tête sur les opérations M&A et boursières, et devance ses concurrents sur le large cap.

Natixis Partners ferme le podium avec 69 mandats. La banque d’affaires demeure deuxième sur le LBO et le smid cap. La boutique a conseillé entre autres le spin-off du groupe Havas.

Hausse du nombre de mandats en M&A

Le marché des fusions-acquisitions (M&A) en France connaît une dynamique positive en 2024 avec une hausse de 10,28 % du nombre de mandats des banquiers d’affaires, dépassant légèrement le niveau de 2021. Cette croissance s’inscrit dans un contexte économique contrasté marqué par une résilience des opérations malgré la hausse des taux d’intérêt et l’inflation.

Répartition des mandats par taille de deals

Les transactions de moins de 20 M€ restent dominantes, bien que leur part ait diminué de 4 points de pourcentage. À l’inverse, les opérations supérieures à 1 Md€ progressent, passant de 7 % à 11 % du total.

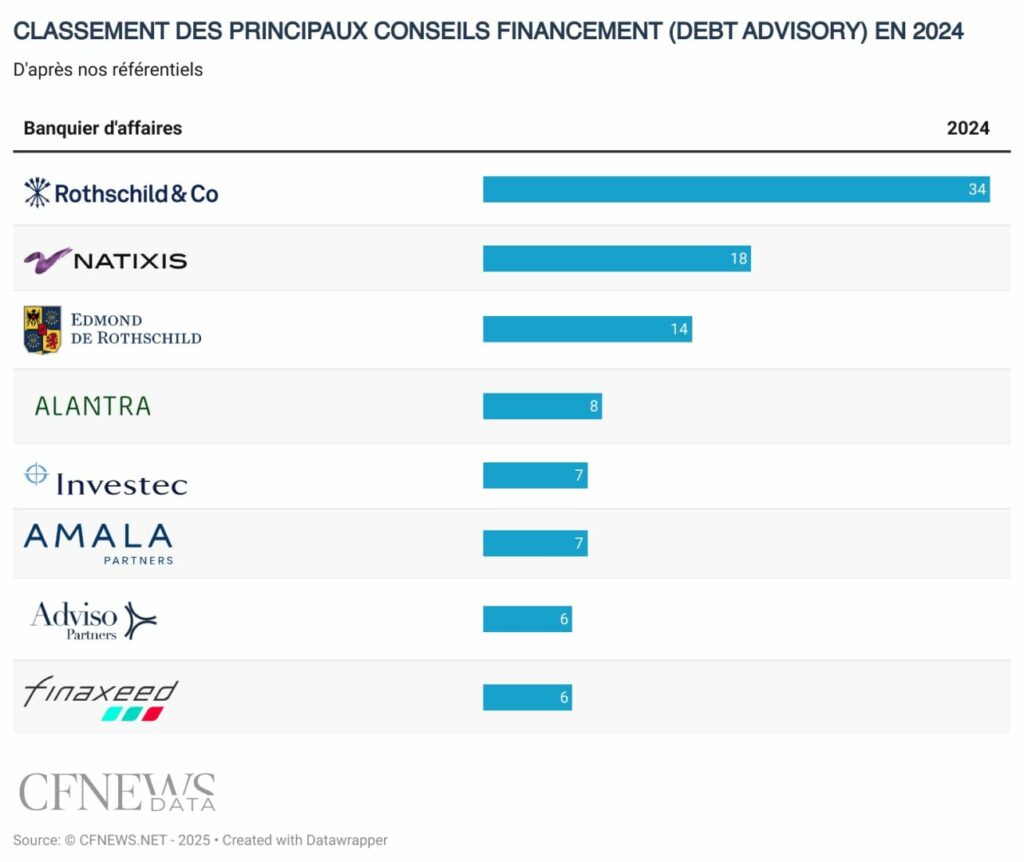

Montée du Debt Advisory en France

Le rôle des conseils en financement (debt advisory) prend de plus en plus d’ampleur dans les transactions. Rothschild & Co domine ce segment avec 34 mandats, suivi de Natixis (18) et Edmond de Rothschild Corporate Finance (14). Pour les étudiants, cela souligne l’importance des compétences en structuration de dette et en levée de financements.

Évolution du marché du M&A

Certaines évolutions méthodologiques dans le classement influencent la lecture des tendances : les opérations de build-up (croissance externe d’une entreprise) sont désormais comptabilisées séparément des LBO et M&A, et les acquisitions avec montage LBO par des personnes physiques sont désormais classées en LBO sponsorless. Ces changements reflètent une sophistication croissante des montages financiers.

Que retenir des League Tables 2024 de CFNEWS en tant qu’étudiant ?

- Les opportunités se multiplient dans les banques d’affaires spécialisées en small et mid cap.

- Le conseil en financement devient un levier essentiel dans les transactions complexes.

- L’essor des opérations de build-up et des LBO sponsorless ouvre de nouveaux champs d’expertise pour les Analysts.

Découvrez le classement complet sur CFNEWS

Le marché du M&A en 2024 offre des perspectives intéressantes pour les étudiants en finance, notamment dans le conseil en financement et les transactions de grande envergure. Une veille active sur les recrutements dans ces segments permettra aux candidats de mieux orienter leur carrière.

Pour en savoir plus sur les classements complets, rendez-vous sur CFNEWS.

Tu veux savoir si ton profil est taillé pour du M&A ?

Réserve un appel gratuit avec un consultant AlumnEye

Développez Votre Carrière en Finance avec AlumnEye

Chez AlumnEye, nous vous préparons à réussir vos entretiens dans les domaines des fusions et acquisitions, du Private Equity, du Sales & Trading, et du Conseil en Stratégie. Nos programmes sont spécialement conçus pour les stages de césure, de fin d’études, et les programmes de Summer Internship, Spring Insight et Graduate Program des banques, vous permettant de vous démarquer dans un univers hautement sélectif. Explorez la formation AlumnEye dès aujourd’hui pour débloquer votre potentiel et sécuriser le stage et l’emploi de vos rêves.

Articles associés

6 décembre, 2016