La COVID-19 a secoué l’économie mondiale en cette année 2020. Les répercussions se font particulièrement ressentir au sein des entreprises les plus sensibles, notamment celles sous LBO (Leveraged Buy-Out). Par définition, un LBO est un montage financier permettant le rachat d’entreprises grâce à l’utilisation de la dette afin de profiter d’un important effet de levier (définition d’un LBO sur le blog AlumnEye). Les entreprises rachetées se retrouvent fragilisées avec un rapport dettes/capitaux propres élevé. Ainsi, la dette détenue par la holding d’acquisition capte une grande partie des flux de trésorerie de l’entreprise achetée, très sensibles aux effets conjoncturels.

La crise sanitaire de 2020 n’échappe pas à ce constat. En effet, selon l’agence de notation Moody’s, le taux de défaut à l’échelle mondiale a doublé, passant de 3,2% avant la crise, à 6,4% actuellement. Cette même agence tire la sonnette d’alarme sur la situation des entreprises et fait planer un scénario de faillite systémique sur fond de crise économique. L’Etat français en a d’ailleurs pris conscience et a décidé de venir en aide aux entreprises. Les entreprises sous LBO ont ainsi pu profiter de procédures de sauvegarde, sans changer leur schéma de fonctionnement, notamment au travers de prêts garantis par l’Etat. Ces aides sont accordées sous certaines conditions. Par exemple, bien qu’une entreprise sous LBO ne soit pas un critère d’exclusion du dispositif en tant que tel, il revient toujours à la banque prêteuse de décider l’octroi du prêt. Dès lors, une situation financière trop dégradée peut conduire à un refus du prêt. Cette autorisation était essentielle puisque les entreprises sous LBO ont déjà des taux d’endettement particulièrement élevés. Ainsi, cette procédure a permis de sauvegarder l’activité de ces sociétés ainsi que leur capacité à faire face à leurs obligations au titre des emprunts bancaires.

Néanmoins, la récession de cette année va contraindre les entreprises sous LBO à revoir leurs objectifs à la baisse. Bien que la priorité soit de préserver les entreprises de la faillite, la situation pose problème au niveau des objectifs de TRI (Taux de Rentabilité Interne) initialement prévus. Il convient alors de se demander quel est l’impact de la crise de la COVID-19 sur les fonds de LBO et sur leurs portefeuilles d’entreprises.

![]() Lire aussi : Private Equity et Coronavirus : quels impacts ?

Lire aussi : Private Equity et Coronavirus : quels impacts ?

Quel constat pour les fonds LBO ?

Après une décennie de croissance, les fonds de Private Equity procédant à l’acquisition d’entreprise par LBO n’échappent pas à la crise sanitaire. En effet, une étude mondiale, basée sur plus de 4000 fonds d’investissement, a été publiée récemment par le groupe eFront (filiale de BlackRock). Elle établit les performances du secteur ayant recours aux LBO sur le premier semestre 2020 en termes de rentabilité et de risque.

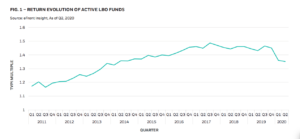

La société eFront nous révèle une baisse de rentabilité des fonds LBO sur les 6 premiers mois de 2020. Cette baisse est illustrée par le TVPI (Total Value to Paid In), qui est un ratio couramment utilisé pour évaluer la performance des fonds. Il permet de calculer la valeur totale créée par le fond, c’est-à-dire leur performance réalisée et non réalisée. Ce ratio est calculé à partir des valeurs distribués (réalisées) et liquidatives (non réalisées) par rapport aux capitaux initialement appelés.

Dans le cadre de cette étude, eFront nous indique que les 6 premiers mois offrent en moyenne un TVPI de 1,36 pour les fonds de LBO : une baisse notoire par rapport à l’année précédente qui avait un TVPI de 1,45. Cette baisse de rentabilité signe un retour à des performances similaires à 2014 comme le graphique ci-dessous le montre. Une baisse justifiée par les mesures restrictives (confinement, fermeture des frontières, etc.) et l’arrêt de pans entiers de l’économie en réaction à la pandémie de la COVID-19. En effet, de nombreux secteurs ont été durablement impactés comme le tourisme, la construction ou l’aéronautique, car leurs activités ont dû s’arrêter brusquement suite à la mise en place de ces mesures. Les acteurs du LBO liés de près ou de loin à celles-ci ont alors vu leurs performances chuter.

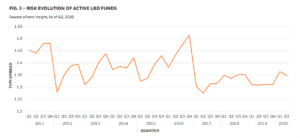

Sans surprise, la baisse de rentabilité est accompagnée d’une augmentation des risques, liée au contexte économique. Cette même étude nous montre que le niveau de risques de ces fonds, représenté par la volatilité TVPI au cours du temps (TVPI Spread), est passé d’un ratio de 1,31 en décembre 2019 à 1,36 en mars 2020. Cette augmentation est directement liée à la réaction du marché face à des événements imprévus. Quant au second trimestre, la stabilisation du marché illustre une attitude passive et une volonté des managers de conserver les positions prises durant le premier trimestre. En effet, la baisse du niveau des risques et la durée moyenne d’investissement globalement faible révèlent une certaine prudence des investisseurs. De plus, eFront signale que les dirigeants ont favorisé le management des entreprises au détriment du nombre de deals effectués. Une démarche partagée par de nombreuses sociétés de capital-investissement qui préfèrent d’abord évaluer l’ampleur des dégâts (avérés ou potentiels) de la crise sur leur portefeuille.

Néanmoins, eFront souhaite souligner qu’il ne s’agit en aucun cas d’une crise. La baisse constatée semble correspondre à une correction du marché liée au contexte particulièrement favorable des années précédant la crise.Effectivement, les volumes de transactions LBO ont atteint des niveaux quasiment inégalés en 2018 et 2019 : leurs rythmes devaient logiquement chuter dans un contexte d’imprédictibilité. La preuve en est que ces performances convergent vers leurs niveaux de rentabilité moyenne à 10 ans.

Un changement de stratégie

Selon un sondage début avril mené par le cabinet Roland Berger, la crise devrait pousser les professionnels du Private Equity à réorienter leur stratégie d’investissement. Au total, deux tiers des participations des fonds témoignent subir un impact négatif lié à la COVID-19. Concrètement, plus d’un quart des entreprises détenues par les fonds d’investissement devraient subir une baisse de 20 à 50% de leur chiffre d’affaires et 9% prévoient une baisse supérieure à 50%. Ces chutes drastiques ont évidemment des répercussions sur ces entreprises, à tel point que 45% des fonds de Private Equity ont apporté (ou vont apporter) du cash ou des fonds propres dans leurs participations. Une décision non sans conséquence, montrant une acceptation des gérants de revoir à la baisse leur taux de rentabilité interne (TRI).

Par ailleurs, Neha Champaneria Markle (M.D. de Morgan Stanley Investment management’s AIP Private Markets) souligne que la crise sanitaire contraint les investisseurs à se concentrer davantage à la création de valeur pour les entreprises. Ceux-ci devront favoriser des croissances rentables et durables, tout en professionnalisant et en soutenant la direction de leurs entreprises. Un procédé bien différent des pratiques qui favorisent simplement l’achat par l’effet de levier avec pour seul but d’accroitre les rendements.

Une reprise d’activité

Néanmoins, la seconde moitié de l’année 2020 semble signer le redémarrage de l’activité du secteur. En septembre dernier, une étude internationale menée par Refinitiv annonce la reprise d’activité du secteur des LBO pour le second semestre. D’après cette même étude, les fonds de Private Equity ont atteint un nombre record de transactions LBO. Les principales cibles des fonds d’investissements étant les secteurs des technologies et de l’industrie, représentant 41% du nombre total de deal. A l’instar de cette dynamique, HG, TPG et Warburg Pincus ont annoncé fin août un LBO sur le groupe suédois de logiciels RH VISMA, d’un montant historique pour ce secteur. En effet, celui-ci dépasse les 10 milliards d’euros, un signal fort démontrant que les fonds de PE passent à l’action malgré la pandémie.

La seconde vague du COVID-19 et le marché français

Ces dernières semaines, les complications sanitaires ont forcé les gouvernements à prendre des mesures plus restrictives, à l’image d’un reconfinement pour la France et l’Angleterre. De telles décisions ajoutent un stress supplémentaire sur les entreprises d’ores et déjà affaiblies lors du premier semestre. Les entreprises sous LBO pourraient ainsi se retrouver noyées sous leurs dettes du fait d’une seconde perte d’activité.

L’évolution de l’épidémie pourrait également ralentir la reprise du secteur des LBO en France. Il convient alors d’analyser les conséquences du premier confinement afin de déterminer les probables répercussions du second sur ce marché. Début juillet, Capital Finance publiait une estimation ayant pour but de quantifier les incidences du confinement sur le marché des LBO. L’étude indiquait une baisse de 34% des transactions sur le premier semestre de 2020 par rapport à la même période en 2019. Celle-ci s’explique principalement par la diminution du nombre de nouveaux deals et non par l’annulation de deals en négociations avancées. En effet, seulement 2 des 50 deals annoncés ont été annulés alors que le volume des nouvelles transactions se traduit par un repli de 43% par rapport à l’année précédente.

Ainsi, il est clair que le confinement affecte directement l’activité de ce secteur. En fonction de la durée encore incertaine du reconfinement, il est fort probable que le marché français recule plus ou moins de la même façon qu’au printemps dernier.

![]() Lire aussi : LBOs stars, quatre exemples de succès historiques

Lire aussi : LBOs stars, quatre exemples de succès historiques

Quel avenir à court et moyen et terme ?

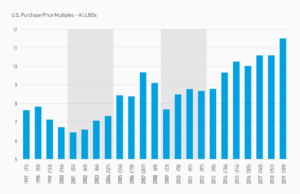

Il est évidemment trop tôt pour analyser les impacts d’une crise dont la durée et les conséquences ne sont pas encore déterminées. Cependant, il est possible d’émettre des pistes de réponse pour l’avenir de ce secteur. En effet, une étude publiée par Morgan Stanley nous indique que les fonds de Private Equity ont tendance à profiter des situations de crises. A l’aide du graphique ci-dessous, on remarque que les investissements LBO sont nettement plus abordables en période de crise que les années précédant celle-ci. Effectivement, on constate que les possibilités de rachat par LBO des années 2001 et 2002 ont un prix nettement inférieur à celles des années 1997 à 2000. La situation se reproduisant en 2009, nous pouvons supposer que la crise de la COVID-19 baissera le prix des LBO et ouvrira de nombreuses opportunités d’achats par effet de levier.

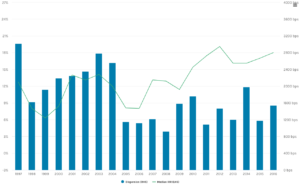

Par ailleurs, le second graphique ci-dessus démontre que les fonds de Private Equity, qui n’hésitent pas à investir pendant ces périodes, profitent d’une augmentation significative de leur rentabilité les années suivantes. Leurs TRI (IRR en anglais) avaient augmenté nettement à la suite de la bulle internet et de la crise de 2008. La baisse de valorisation des entreprises sur ces périodes permet aux fonds d’investir sur des entreprises à des prix qui n’étaient pas envisageables et ainsi d’obtenir une rentabilité accrue dans le futur proche. Cependant, les achats par LBO sont très risqués, d’autant plus en période de crise. Dans cette situation, l’importance de l’expertise des investisseurs est fondamentale. Ils ont la responsabilité de parvenir à identifier et sélectionner les investissements rentables dans des situations conjoncturelles très complexes.

En conséquence, à court et moyen terme, les fonds de LBO pourront profiter de la situation grâce aux importants montants récoltés suite aux performances des années précédentes. De plus, tant que les taux d’intérêt restent à un niveau relativement faible (nécessaire à la relance de l’économie), les fonds de PE pourront facilement avoir recours à la dette. Cette situation pourrait conforter les investisseurs dans l’utilisation de montages financiers tels que les LBO. Bien que les fonds de LBO aient eux aussi subi les déboires de la pandémie, il se pourrait bien que certains d’entre eux puissent en tirer profit dans les années à venir.

Léonard Chardin, contributeur du blog AlumnEye

Articles associés

24 mars, 2020

Récap de l’actu liée au Covid-19

31 mai, 2016

Qu’est-ce qu’un LBO ?

16 septembre, 2015