On estime à près de 2 milliards les personnes consacrant au moins 50% de leur revenu pour s’alimenter dans le monde. A la suite de la crise économique de 2008, le nombre total de personnes souffrant d’insécurité alimentaire dans le monde est monté à un milliard, un chiffre sans précédent. L’Organisation des Nations Unies pour l’alimentation et l’agriculture (FAO) reconnait l’état d’insécurité alimentaire lorsqu’une personne est dans l’incapacité de consommer de la nourriture en quantité suffisante, menacant sa vie ou ses moyens d’existence de manière immédiate.

La crise de 2008 a mis fin à des années de baisses continuelles des prix des produits agricoles, amenées majoritairement grâce aux nouveaux modes de production et aux gains de productivité. Le début des années 2000 est caractérisé par une dérégulation financière générale et une libéralisation des marchés à terme des matières premières aux Etats-Unis puis en Europe. Se développent alors de nouveaux types de spéculation sur les produits agricoles, entraînant une plus grande volatilité des prix. Selon la définition classique de l’économiste Nicolas Kaldor, la spéculation est « l’achat (ou la vente) de marchandises en vue d’une revente (ou d’un rachat) à une date ultérieure, là où le mobile d’une telle action est l’anticipation d’un changement de prix en vigueur, et non pas un avantage résultant de leur emploi, ou une transformation ou un transfert d’un marché à l’autre ».

Il s’agit de comprendre comment les nouveaux produits financiers peuvent être une menace pour la stabilité des prix des produits agricoles et ainsi pour la sécurité alimentaire dans le monde, bien qu’ils ne soient pas les seuls mis en cause par les experts dans l’apparition de crises. Depuis les années 2000, un certain nombre de régulations financières concernant la spéculation sur les matières agricoles a vu le jour afin de la limiter, la contrôler ou même l’interdire. Ainsi, il conviendra d’étudier les mesures possibles pour pallier les effets de ces crises, voire les éviter.

Une spéculation favorisée par l’émergence de nouveaux produits

La spéculation sur les matières premières existe depuis des siècles. En effet, le caractère instable de la production agricole entraîne des variations de cours fréquents et amène ainsi à des comportements spéculatifs. La spéculation sur le cours des produits agricoles peut prendre plusieurs formes : une qui repose sur les tendances du marché et une sur la dynamique du marché. La spéculation reposant sur les tendances du marché existe depuis plusieurs siècles, les investisseurs évaluent les futures variations de l’offre et de la demande pour une denrée et parient ainsi sur l’évolution de son cours. C’est ce qu’il s’est produit notamment lors de la « crise de la tulipe » au XVIIème siècle lorsque les bulbes de tulipe, produit de luxe autrefois très demandé, atteignaient des prix records attirant les spéculateurs sur le marché. En février 1637, un bulbe de tulipe pouvait se négocier pour un montant égal à dix fois le salaire annuel d’un artisan spécialisé, soit plusieurs centaines de florins. D’après l’International Institute of Social History, un florin de 1635 équivaut à environ 10,30€ de 2002. Cependant, les prix des contrats ont fini par s’effondrer et les bulbes ne valaient plus qu’un centième de leur prix d’une semaine auparavant. Nombreux sont les investisseurs qui ont perdu des fortunes. La spéculation qui joue sur les dynamiques du marché est plus récente, elle repose sur des « comportements de troupeau » : les investissements sont massifs en période de prix élevés, donnant lieu à la formation de bulles spéculatives, et les titres sont vendus lorsque les prix baissent, ce qui conduit à des crises. La bulle Internet de 2000-2001 témoigne de ce phénomène, lorsque l’engouement des investisseurs autour de l’essor d’internet a valu à des sociétés d’informatique et de télécommunications d’être valorisées en milliards de dollars. La bulle finit par éclater quand les investisseurs se sont rendu compte que les prix des actions étaient déconnectés du réel et ont commencé à vendre en masse.

Depuis les années 1980, la finance connait une dérégulation sur les marchés américains et européens. Dans ce contexte se développent les produits à terme sur les matières agricoles, exposant les producteurs aux volatilités des marchés globaux. Ce sont particulièrement les Hedge funds, les fonds de pension, les fonds souverains et certaines banques qui en font usage. Ces acteurs n’ont pas de lien direct avec le secteur agroalimentaire, ils voient simplement dans les matières agricoles des actifs sûrs dans lesquels placer leur argent. Alors que certains marchés tels que celui des actions s’affaiblissent traditionnellement en cas de crise, les investisseurs pensent que les marchés des produits agricoles ne s’assècheraient jamais. Ils investissent particulièrement dans des Futures et des Forwards, produits dérivés formant un engagement entre deux parties pour exécuter une opération à un certain prix à un moment ultérieur précis. Alors que les spéculateurs historiques font monter les cours de produits en les stockant, les nouveaux spéculateurs n’ont pas besoin de stocker de vrais produits, mais des contrats à terme. Le blé fictif détermine désormais le prix du vrai blé.

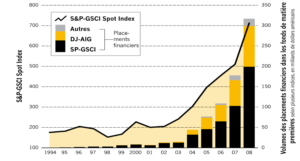

Par ailleurs, la spéculation sur les dynamiques de marché est le terrain de jeu favori des fonds indexés sur les matières premières. Ce sont des fonds de placement qui reposent sur les rendements de paniers de valeurs à terme de produits agricoles et de matières premières. Le plus connu est le S&P GSCI (autrefois Goldman Sachs Commodities Index) mais on peut également citer le Dow Jones-AIG Index et le Rogers International Commodities Index. Les banquiers de Goldman Sachs ont eu l’idée en 1991 de concevoir un nouveau produit dérivé financier composé de 24 matières premières telles que les métaux, l’énergie, le café, le soja ou encore le blé. La valeur de l’indice se mesure par rapport au cours actuel des contrats à terme du marché des produits alimentaires. Le S&P GSCI est un produit dérivé long-only, c’est-à-dire conçu uniquement pour acheter des matières premières. Les investisseurs ont l’impression d’investir dans les matières premières comme dans des titres traditionnels. Les contrats sont constamment renouvelés, et ce pour éviter la réception de la marchandise. Ce système est très lucratif pour les banques et notamment lors de la crise financière de 2008 lorsque les investisseurs ont perdu confiance dans le dollar, l’euro ou la livre sterling et ont vu dans les matières agricoles des placements sûrs. Comme l’illustre le graphique ci-dessous, entre 2003 et 2008, le volume des opérations des fonds indiciels est allé jusqu’à augmenter de 1900%, atteignant 300 milliards de dollars américains au plus fort de 2008..

![]() Lire aussi : Vendeurs à découvert : les francs-tireurs des marchés financiers

Lire aussi : Vendeurs à découvert : les francs-tireurs des marchés financiers

Les placements dans les fonds indiciels et les prix des matières premières (1994-2008)

De la spéculation aux crises alimentaires

Le XXIème siècle a connu plusieurs crises alimentaires dont une majeure entre 2006 et 2008. Les prix agricoles ont augmenté considérablement entre ces deux années jusqu’à déstabiliser l’approvisionnement des pays pauvres et causer des famines. Cette hausse des prix a provoqué un défaut d’approvisionnement et par conséquent des émeutes de la faim dans les villes d’une quarantaine d’Etats au printemps 2008, notamment au Burkina Faso, au Cameroun, en Côte d’Ivoire, en Egypte, en Ethiopie, en Haïti, en Indonésie, à Madagascar et au Sénégal. D’après la Banque mondiale, la hausse des prix du blé atteignait 181% à l’échelle mondiale en février 2008 sur les 36 mois précédents, et la hausse mondiale des prix alimentaires 83% sur la même période. Selon certains experts, la crise s’explique essentiellement par les changements émanant de l’offre et de la demande, tels que les nouveaux comportements alimentaires des pays émergents, l’urbanisation ou encore les conséquences du réchauffement climatique. Pour d’autres, de nouvelles techniques financières basées sur le commerce des produits agricoles sont largement responsables de la flambée des prix de ces produits.

En achetant des produits à terme en grande quantité sans la moindre intention de posséder la matière première en question, les investisseurs augmentent artificiellement la demande et, par conséquent, font grimper les prix. Par mimétisme, les spéculateurs achètent en voyant la montée des prix. L’effet boule de neige implique une croissance des prix complètement déconnectée de la sphère réelle, déliée de la relation entre l’offre et la demande. Ce processus entraine la formation de bulles spéculatives. De plus, les fonds indiciels par leur lien avec le secteur agricole influencent les prix des denrées alimentaires, non pas en se basant sur les tendances du marché mais par la dynamique du renouvellement perpétuel des contrats à terme. La seule possibilité d’effectuer des positions longues (être en position d’acheteur) pour les spéculateurs avec des produits dérivés comme le S&P GSCI entraine l’augmentation perpétuelle des prix. Les marchés des matières premières agricoles sont donc investis de spéculateurs purement financiers, à la recherche d’un profit sans intérêt pour le bien échangé. Jean Ziegler, ancien rapporteur spécial auprès de l’Organisation des Nations unies (ONU) sur la question du droit à l’alimentation dans le monde, stipule que moins de 2% de ces dits contrats à terme se concluent par une livraison effective de la marchandise.

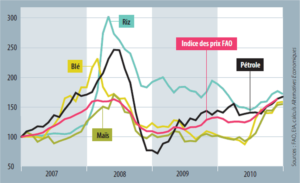

En 2008, la montée des cours des produits primaires alimentaires et du pétrole a entrainé une crise alimentaire dans le monde entier. Cette crise s’est particulièrement accentuée chez les populations les plus pauvres qui consacrent la majorité de leurs revenues à l’alimentation. Comme le montre le graphique ci-dessous, entre 2006 et 2008, l’indice des prix des produits alimentaires de la FAO a enregistré une hausse de 71 % des prix des produits les plus essentiels.

Indice des prix de la FAO, des cours du pétrole, du riz, du blé et du maïs (100=janvier 2007)

Selon Morgan Stanley, les contrats à terme sur les cours du maïs étaient de 500 000 en 2003. Leur nombre s’établit à près de 2,5 millions en 2008.

Une crise survient lorsque les investisseurs se rendent compte que les prix atteignent des niveaux trop élevés ou qu’ils ont besoin de liquidités. Les spéculateurs cherchent alors à vendre en même temps par l’effet de mimétisme et les prix chutent brutalement, c’est l’éclatement de la bulle.

Une régulation impossible ?

Après la crise de 2008, certains experts ont reconnu l’urgence de réguler les marchés des produits agricoles. La spéculation sur les dynamiques des marchés doit selon eux être limitée voire interdite, dans le but d’éviter une nouvelle flambée des prix. Des pays comme l’Inde ou la Corée du Sud ont trouvé une solution dans l’instauration de taxes sur les transactions afin d’imposer une certaine limite aux comportements spéculatifs. La mise en place de taxes permettrait de réduire la volatilité des cours, mais son application demeure incertaine dans la plupart des pays pour cause de fortes réticences politiques et commerciales. Ce problème se pose depuis que les taxes sur les activités financières ont été évoquées en 1972 dans l’ouvrage de James Tobin A proposal for international monetary reform avec la Taxe Tobin, taxe sur les taux de changes, qui n’a jamais pu être mise en place pour ces raisons.

Ce sont les Etats-Unis sous Obama qui s’imposent comme les pionniers d’une nouvelle régulation du système financier. En 2010, la loi Dodd-Frank impose à la Commodity Futures Trading Commission (CFTC) des limites sur le nombre de produits agricoles différents que peut détenir un opérateur donné, et définit des restrictions sur des contrats au comptant et à terme relatifs à l’énergie. La loi veut aussi que la CFTC impose des volumes limites sur les positions dans certains contrats ayant comme sous-jacent le même produit, qui peuvent être détenus par une seule personne ou entité, notamment une classe d’opérateurs, chaque mois.

![]() Lire aussi : Biotechnologies : un investissement spéculatif à surveiller de près

Lire aussi : Biotechnologies : un investissement spéculatif à surveiller de près

L’Europe connait plus de difficultés à encadrer les marchés, il n’existe actuellement aucune réglementation pour encadrer les marchés des produits agricoles. Mais les Banques sont tout de même soumises à une forte pression de la part des Organisations non gouvernementales (ONG) au sujet de la spéculation alimentaire. En France par exemple, à la suite d’une campagne menée par Oxfam International, une confédération de 20 organisations caritatives indépendantes à travers le monde, BNP Paribas qui était l’une des banques les plus concernées par la spéculation alimentaire a suspendu un fonds agricole de 214 millions de dollars. Par ailleurs, le Crédit Agricole a fermé trois fonds qui permettaient aux clients de spéculer sur les matières premières agricoles. De plus, le Commissaire au marché intérieur et aux services de l’Union européenne, Michel Barnier, avait soumis un contrôle sur les produits dérivés négociés de gré à gré le 15 septembre 2010. Les acteurs non financiers sont soumis aux mêmes règles que les acteurs financiers s’ils dépassent certains seuils. Un seuil d’information permet aux autorités de référencer certaines positions négociées de gré à gré, et un seuil, s’il est dépassé, soumet l’acteur non financier à une obligation de compensation.

Les variations des cours des denrées alimentaires reflètent de moins en moins les évolutions de l’offre et de la demande mais davantage la spéculation sur les dynamiques de marché. La déréglementation des marchés financiers apparue à la fin du XXème siècle a laissé place à des produits à terme sur les matières premières agricoles qui permettent aux investisseurs de faire des profits sans porter aucun intérêt aux marchandises. La crise alimentaire mondiale qui eut lieu en 2008 a fait réfléchir sur le lien entre la spéculation et la flambée des prix des matières agricoles. Dans un but de rendre les comportements boursiers plus éthiques et afin de limiter l’apparition de bulles spéculatives pouvant avoir des effets dévastateurs réels sur les populations, Etats et ONG se mobilisent peu à peu pour encadrer et limiter la spéculation purement financière sur les marchés des produits agricoles. Les mesures prises pour réguler les marchés financiers ont parfois du mal à être appliquées. Par exemple, la loi Dodd-Frank s’est heurtée à des lobbys comprenant des représentants des fonds d’investissement actifs dans les matières agricoles qui ont tout simplement coupé les fonds nécessaires à la CFTC pour appliquer les règlements édictés par la loi, rendant de surcroit impossible leur application. Selon l’ONU, une régulation est certes souhaitable, mais « toute intervention devra être prudente et se garder d’imposer des limites strictes ou une interdiction formelle sur ces transactions ».

La crise de la Covid-19 a entraîné un repli de 19% de la moyenne des prix d’une quarantaine de matières premières stratégiques, selon les données de l’Institut Cyclope. Pour 2021, ce dernier anticipe un rebond de même ampleur. La hausse des prix attendue, déjà commencée les premiers mois de 2021 en particulier pour les grains, les minerais et les métaux, est en grande partie liée à la reprise économique de la Chine qui est devenue le premier importateur mondial de produits agricoles en 2020. A titre d’exemple, le pétrole flirte avec la barre des 70 dollars le baril, soit trois fois son prix d’il y a un an, et le riz, le sucre ou l’huile de palme se hissent à des cours qui n’avaient pas été atteints depuis 2013.

Emma Pradissitto, étudiante à l’EDHEC Business School et contributrice du blog AlumnEye

Articles associés

11 juillet, 2019

Commodities : panorama du marché des matières premières

26 avril, 2019

Le rôle des sociétés de courtage de matières premières

11 décembre, 2015