Touchée de plein fouet par les restrictions gouvernementales, l’industrie du sport connaît une crise brutale et violente sans précédent. La pandémie a laissé les stades vides et a forcé l’annulation de centaines d’événements tels que le Tour de France et Wimbledon, mettant à rude épreuve les finances des équipes, de leurs institutions dirigeantes et des médias sportifs. Au même moment, des géants comme Disney et Amazon s’intéressent de plus en plus à l’obtention des droits de diffusion des matches afin d’élargir leur base d’utilisateur. Pour survivre, les groupes sportifs se tournent alors vers des sociétés de capital-investissement, qui leur promettent des injections de fonds et un savoir-faire commercial.

Historiquement, le football a été contrôlé par des hommes d’affaires très influents comme Bernard Tapie, Jean-Michel Aulas, Président de l’Olympique Lyonnais, ou Pini Zahavi, agent très influent responsable notamment de l’arrivée de Neymar au PSG. Ces hommes ont longtemps eu la mainmise sur le monde du Football en étant au contrôle des plus grands clubs et institutions. Plus récemment des milliardaires Chinois ou Russes se sont pris de passion pour le football Européen. Le Chinois Wan Jialin, PDG de Wanda, a racheté 20% de l’Atletico Madrid tandis que le Russe Dimitry Ribolovlev s’est offert le club de l’AS Monaco en 2011. Aujourd’hui, ce sont les grands fonds de Private Equity qui font leur entrée dans le « sport business » pour répondre aux difficultés de financement que rencontre le secteur. Cependant, la présence de ces géants de la finance dérange, notamment auprès des fans et des sportifs.

Une industrie en pleine restructuration avec la crise

La pandémie a considérablement affecté le financement des fédérations et des clubs. En effet, l’impact global du Covid-19 sur le monde du sport est estimé par la Commission européenne à près de 90 millions d’euros de pertes et à plus d’un million d’emplois affectés.

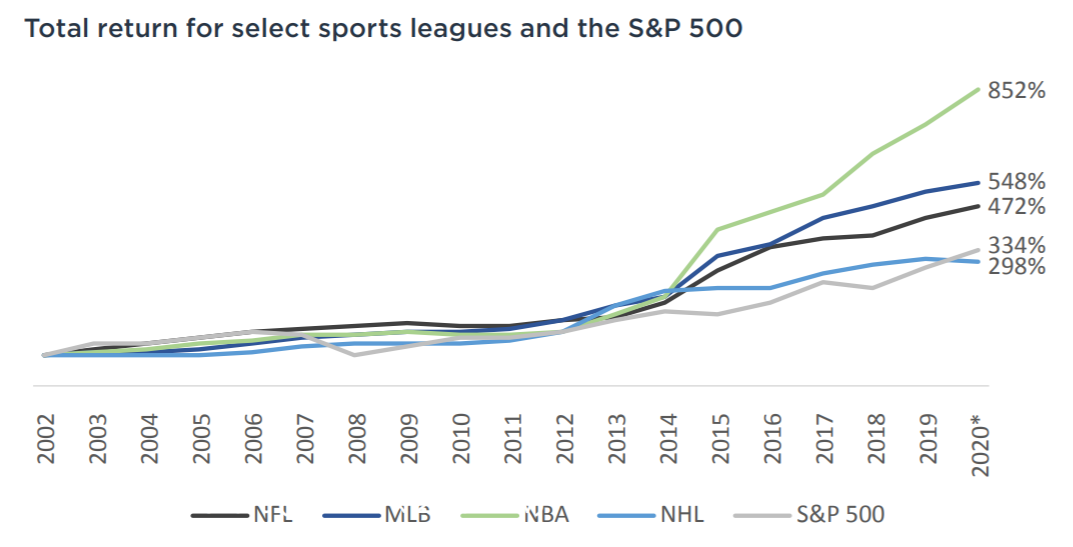

La propriété d’une équipe sportive a pendant longtemps été la chasse gardée des individus les plus fortunés. Mais aujourd’hui, les fonds d’investissement entrent en jeu et les propriétaires de franchises sportives comme la NFL ou encore la NBA aux Etats-Unis comptent bien leur ouvrir la porte. En plus des prix très attractifs des équipes sportives dus au contexte actuel, les fonds de Private Equity peuvent s’attendre à des rendements moyens qui dépassent ceux du S&P 500.

![]() Lire aussi : Les 8 évènements à connaître avant un entretien en Finance

Lire aussi : Les 8 évènements à connaître avant un entretien en Finance

Pourquoi investir dans le sport ?

Le sport est une machine à générer du contenu. Avec la flambée de la demande pour les services de streaming, les ligues sportives disposent d’un formidable levier pour négocier les droits médiatiques. Ainsi, les fonds de Private Equity s’intéressent de près à ces ligues qui rapportent gros à leurs investisseurs, entre 15 et 20% de rendement par an.

Mais, l’investissement dans le sport n’a pas pour seul but de dégager des profits, il possède aussi une place unique dans les portefeuilles des grands fonds et a plusieurs avantages.

1. La diversification de portefeuille

L’évolution de la valorisation des équipes sportives a tendance à avoir une faible corrélation avec celle d’autres actifs plus traditionnels. En effet, la capacité des ligues et des équipes à verrouiller les droits médiatiques longtemps à l’avance et à vendre des abonnements annuels rend les baisses de valorisation moins probables en période de récession. Cela est particulièrement vrai dans la NBA, où les droits médiatiques génèrent la plupart des revenus. Cependant, même si le risque est peu corrélé avec les autres actifs plus traditionnels comme les actions, il reste bel et bien présent (blessure d’un joueur, relégations, négociations des droits médiatiques…). Un investissement dans le sport permet donc aux fonds de réduire le risque global au sein de leurs portefeuilles sans pour autant diminuer la performance de celui-ci.

L’évolution de la valorisation des équipes sportives a tendance à avoir une faible corrélation avec celle d’autres actifs plus traditionnels. En effet, la capacité des ligues et des équipes à verrouiller les droits médiatiques longtemps à l’avance et à vendre des abonnements annuels rend les baisses de valorisation moins probables en période de récession. Cela est particulièrement vrai dans la NBA, où les droits médiatiques génèrent la plupart des revenus. Cependant, même si le risque est peu corrélé avec les autres actifs plus traditionnels comme les actions, il reste bel et bien présent (blessure d’un joueur, relégations, négociations des droits médiatiques…). Un investissement dans le sport permet donc aux fonds de réduire le risque global au sein de leurs portefeuilles sans pour autant diminuer la performance de celui-ci.

2. La rareté de l’actif

Le sport professionnel est un milieu ultra-compétitif, dans lequel seules quelques grandes équipes attirent toutes les convoitises. Dans les hautes sphères du football européen, seul un nombre déterminé d’équipes peut faire partie de la ligue supérieure. Et parmi elles, ce sont généralement quelques privilégiées qui restent année après année. Ainsi, le nombre limité d’équipes associé au fait que ces équipes changent très rarement de propriétaire (environ tous les 30 ans) permet aux investisseurs de faire monter les prix des clubs au moment de la vente.

3. Les discounts

En général, les acheteurs potentiels de participations minoritaires cherchent à obtenir des décotes considérables par rapport à la valeur de marché en raison de l’absence de prise de contrôle sur l’entité qu’ils acquièrent. Une participation minoritaire peut être achetée 20 à 30 % en dessous de la valeur de marché dans certains cas. Ce fut par exemple le cas lors de la vente minoritaire des Dodgers (franchise américaine de baseball), où les capitaux initialement valorisés 3,2 milliards de dollars se sont finalement vendus à 2,56 milliards.

4. Les droits médiatiques

À l’ère du streaming à la demande, le caractère ponctuel du sport permet aux ligues de négocier des contrats de droits médiatiques avantageux. Avec l’augmentation du nombre de téléspectateurs, les dépenses publicitaires liées aux événements sportifs s’envolent, et cela intéresse les services de streaming qui tentent d’entrer dans la mêlée. Amazon a par exemple fait monter les enchères pour obtenir l’exclusivité jusqu’en 2033 du Thursday Night Football, marque utilisée pour les diffusions des matchs de la NFL. Ces droits coûteraient au géant américain 1 milliard de dollars par an. Selon Rethink TV, la valeur totale des droits sportifs sur le marché mondial devrait passer de 48,6 milliards de dollars en 2019 à 85 milliards de dollars en 2024, en raison de l’augmentation du nombre de téléspectateurs dans le monde. Les perspectives de croissance semblent donc très favorables pour les investisseurs.

À l’ère du streaming à la demande, le caractère ponctuel du sport permet aux ligues de négocier des contrats de droits médiatiques avantageux. Avec l’augmentation du nombre de téléspectateurs, les dépenses publicitaires liées aux événements sportifs s’envolent, et cela intéresse les services de streaming qui tentent d’entrer dans la mêlée. Amazon a par exemple fait monter les enchères pour obtenir l’exclusivité jusqu’en 2033 du Thursday Night Football, marque utilisée pour les diffusions des matchs de la NFL. Ces droits coûteraient au géant américain 1 milliard de dollars par an. Selon Rethink TV, la valeur totale des droits sportifs sur le marché mondial devrait passer de 48,6 milliards de dollars en 2019 à 85 milliards de dollars en 2024, en raison de l’augmentation du nombre de téléspectateurs dans le monde. Les perspectives de croissance semblent donc très favorables pour les investisseurs.

5. Paris sportifs et NFTs

L’essor des paris sportifs et des non-fungible tokens (ou NFTs) est de bon augure pour l’avenir des franchises sportives. En effet, les ligues profitent de la flambée des paris sportifs pour augmenter le prix de vente des données qu’elles collectent en temps réel. La NFL a pris les devants dans ce domaine en concluant un accord de 120 millions de dollars par an avec Genius Sports. L’entreprise collectera et enverra des informations et des statistiques sur les matchs en direct aux sociétés de paris sportifs. Quant aux NFTs, actifs numériques stockés sur une blockchain qui représentent une image ou une vidéo ayant une identité numérique unique à laquelle on rattache un droit de propriété, ils mettent un réel coup de projecteur sur le monde du sport et notamment celui du Football. En effet, ils font beaucoup parler d’eux sur les réseaux sociaux notamment la start-up française Sorare, spécialisée dans la mise en vente de NFTs liés au football, qui a affolé la toile avec la plus grosse levée de fonds de l’histoire de la French Tech atteignant 680 millions de dollars. L’expansion de ces Non Fungible Token permettra aux ligues de monnayer de nouveaux types d’actifs numériques et de générer des profits tout en attirant une génération plus jeune. Ces deux secteurs sont de vrais leviers pour le développement futur de l’économie sportive.

Les exemples de géants du capital-investissement à l’assaut du sport mondial

Parmi les fonds qui cherchent à investir dans les franchises sportives, une poignée de sociétés de capital-investissement se distinguent : Arctos Sports Partners, Dyal Capital Partners, Galatioto Sports Partners, RedBird Capital Partners, Silver Lake, et CVC Capital Partners. Ces fonds adoptent tous une approche unique pour investir dans le monde du sport, et chacune d’entre elles connaît le succès.

Certains fonds comme Arctos Sports Partners se concentrent sur les équipes sportives. Le fonds, financé en partie par Petershill, une filiale de Goldman Sachs, détient des parts dans plusieurs équipes et ligues à travers le monde et déploie en général entre 20 et 300 millions de dollars par transaction. Celui-ci fut notamment le premier fonds de Private Equity à acquérir une participation minoritaire dans une équipe de NBA (17% des Sacramento Kings pour 1,8 milliard de dollars). La société détient également une participation dans Fenway Sports Group, qui possède les Red Sox de Boston et le Liverpool FC.

Certains fonds comme Arctos Sports Partners se concentrent sur les équipes sportives. Le fonds, financé en partie par Petershill, une filiale de Goldman Sachs, détient des parts dans plusieurs équipes et ligues à travers le monde et déploie en général entre 20 et 300 millions de dollars par transaction. Celui-ci fut notamment le premier fonds de Private Equity à acquérir une participation minoritaire dans une équipe de NBA (17% des Sacramento Kings pour 1,8 milliard de dollars). La société détient également une participation dans Fenway Sports Group, qui possède les Red Sox de Boston et le Liverpool FC.

D’autres fonds comme Silver Lake axent leur stratégie sur le divertissement sportif. En effet, la société a élargi son champ d’action technologique pour inclure le contenu et le divertissement. En conséquence, elle a récemment fait entrer en bourse Endeavor, une société détenant des parts dans l’UFC (organisation américaine de MMA) et l’organisation Professional Bull Riders (rodéo sur taureau). Le géant américain est également en discussion pour acquérir jusqu’à 15 % de la Fédération Néo-Zélandaise de rugby, dans le cadre d’une opération qui valoriserait la ligue à 2,2 milliards de dollars.

D’autres fonds comme Silver Lake axent leur stratégie sur le divertissement sportif. En effet, la société a élargi son champ d’action technologique pour inclure le contenu et le divertissement. En conséquence, elle a récemment fait entrer en bourse Endeavor, une société détenant des parts dans l’UFC (organisation américaine de MMA) et l’organisation Professional Bull Riders (rodéo sur taureau). Le géant américain est également en discussion pour acquérir jusqu’à 15 % de la Fédération Néo-Zélandaise de rugby, dans le cadre d’une opération qui valoriserait la ligue à 2,2 milliards de dollars.

Parmi tous ces grands noms, CVC Capital Partners est le fonds qui mise le plus gros sur le sport et précisément sur les organisateurs de compétitions. Pionnier dans le secteur, CVC se fait remarquer en 2006 avec son investissement de 1 milliard de dollars pour gérer les droits commerciaux de la Formule 1. Un pari qui s’avère gagnant, puisque six ans plus tard, le fonds revend sa participation pour une somme de 5 milliards de dollars aux fonds Waddell & Read, BlackRock, Norges et au groupe américain Liberty Media. Avec les profits accumulés, CVC s’est d’abord attaqué au rugby en rachetant près de 30% de la Premiership (championnat d’Angleterre) et 28% du Pro 14 (compétition de Rugby réunissant des sélections galloises, irlandaises et écossaises) puis au volley, en annonçant un partenariat avec la Fédération internationale de volleyball. Côté ballon rond, le fonds luxembourgeois a gagné gros cet été, en obtenant une participation de 10% dans le capital de la ligue espagnole de football valorisée à 24 milliards d’euros. L’opération s’effectuera à travers la création d’une nouvelle société à laquelle la Liga apportera toutes ses activités commerciales, filiales et coentreprises. L’Espagne devance ainsi l’Italie, où les discussions autour de l’entrée des fonds de Private Equity dans la gestion des droits TV divisent les clubs.

Parmi tous ces grands noms, CVC Capital Partners est le fonds qui mise le plus gros sur le sport et précisément sur les organisateurs de compétitions. Pionnier dans le secteur, CVC se fait remarquer en 2006 avec son investissement de 1 milliard de dollars pour gérer les droits commerciaux de la Formule 1. Un pari qui s’avère gagnant, puisque six ans plus tard, le fonds revend sa participation pour une somme de 5 milliards de dollars aux fonds Waddell & Read, BlackRock, Norges et au groupe américain Liberty Media. Avec les profits accumulés, CVC s’est d’abord attaqué au rugby en rachetant près de 30% de la Premiership (championnat d’Angleterre) et 28% du Pro 14 (compétition de Rugby réunissant des sélections galloises, irlandaises et écossaises) puis au volley, en annonçant un partenariat avec la Fédération internationale de volleyball. Côté ballon rond, le fonds luxembourgeois a gagné gros cet été, en obtenant une participation de 10% dans le capital de la ligue espagnole de football valorisée à 24 milliards d’euros. L’opération s’effectuera à travers la création d’une nouvelle société à laquelle la Liga apportera toutes ses activités commerciales, filiales et coentreprises. L’Espagne devance ainsi l’Italie, où les discussions autour de l’entrée des fonds de Private Equity dans la gestion des droits TV divisent les clubs.

Les fonds souverains sont également très actifs dans le secteur. Le Public Investment Fund (PIF) d’Arabie Saoudite s’est récemment illustré avec le rachat de Newcastle. Le fonds souverain saoudien, associé à deux fonds de Private Equity, PCP Capital Partners et RB Sport & Media, ont déboursé 360 millions d’euros (plus de 20 fois les bénéfices du club en 2019) pour racheter 100% du capital. Pour le fonds saoudien, l’objectif n’est pas purement financier, puisque l’Arabie saoudite cherche à moderniser son image à l’international pour attirer les capitaux nécessaires à la transformation de son économie. Son investissement dans l’équipe de football anglaise représente moins de 0,1% du total de ses capitaux, mais le PIF dispose maintenant de son club face à son grand rival, le Qatar (propriétaire du Paris Saint-Germain).

Les fonds souverains sont également très actifs dans le secteur. Le Public Investment Fund (PIF) d’Arabie Saoudite s’est récemment illustré avec le rachat de Newcastle. Le fonds souverain saoudien, associé à deux fonds de Private Equity, PCP Capital Partners et RB Sport & Media, ont déboursé 360 millions d’euros (plus de 20 fois les bénéfices du club en 2019) pour racheter 100% du capital. Pour le fonds saoudien, l’objectif n’est pas purement financier, puisque l’Arabie saoudite cherche à moderniser son image à l’international pour attirer les capitaux nécessaires à la transformation de son économie. Son investissement dans l’équipe de football anglaise représente moins de 0,1% du total de ses capitaux, mais le PIF dispose maintenant de son club face à son grand rival, le Qatar (propriétaire du Paris Saint-Germain).

Alors que les fonds souverains recherchent des clubs à forte identité comme le PSG, les fonds de Private Equity et les Hedge Funds profitent d’un secteur fragilisé par la crise sanitaire pour acquérir des clubs à un prix modeste. Ainsi, les transactions se multiplient. Cette année par exemple, le fonds Orkila a pris contrôle de 23% du capital de Bruges, Ares Management 34% de l’Atlético de Madrid et le fonds 777 Partners a racheté le club de Gênes pour 150 millions d’euros.

Des investissements par les fonds de plus en plus nombreux…

Après les championnats espagnols et italiens, les fonds semblent s’attaquer au football français avec dans le viseur la Ligue de Football Professionnel (LFP). En effet, une dizaine de fonds ont déposé des offres pour racheter 10 à 15 % du capital de la société commerciale de la LFP, pour valorisation autour de 1.5 milliard d’euros. Parmi les acquéreurs potentiels, on retrouve de grands noms tels que CVC, Bain Capital, KKR, Apollo, Advent, Silverlake, EQT, Ardian et Bpifrance. Dans les prochains jours, seule une poignée de ces fonds sera sélectionnée pour entrer en négociation avec la LFP. Pour l’instance française, l’urgence budgétaire est de vigueur suite à deux années marquées par des annulations de matchs en cascade. La LFP compte sur cette injection de liquidités pour stabiliser la comptabilité des clubs à court terme, mais aussi pour développer la compétitivité de la ligue qui reste encore bien moins attractive que les championnats du Big Four (Angleterre, Allemagne, Espagne, Italie).

Quant au fonds gagnant, il pourra surfer sur une vague de croissance et de plus-values importantes. Avec 800 millions d’euros de revenus par an, la ligue de football professionnel espère doubler ses revenus d’ici 5 ans notamment grâce à l’arrivée du géant américain Amazon comme diffuseur officiel.

![]() Lire aussi : Classement 2021 AlumnEye Junior ESSEC des fonds de Private Equity par les étudiants de Grandes Écoles

Lire aussi : Classement 2021 AlumnEye Junior ESSEC des fonds de Private Equity par les étudiants de Grandes Écoles

…mais pas toujours appréciés du grand public

Le Private Equity lorgne l’industrie du sport depuis quelques années, mais les retombées de la malheureuse Super League (compétition regroupant les clubs de football les plus puissants du continent Européen), mise en échec par les associations de fans, a marqué les esprits. Le 18 avril 2021, douze clubs européens – six anglais, trois espagnols et trois italiens – annoncent la création d’une compétition privée concurrente de la Ligue des champions de l’UEFA, dénommée European Super League. Cependant, ce projet se met à vaciller quand des supporteurs de Chelsea, puis de l’ensemble des clubs anglais, manifestent contre cette « ligue de la honte » où les clubs fondateurs, uniquement attirés par l’appât du gain, n’auraient aucun risque de la quitter même en cas de défaite. Craignant une réaction similaire des supporters, la Bundesliga (championnat d’Allemagne de Football) a récemment refusé une offre de rachat de KKR et CVC portant sur 25% de ses droits de diffusions, soit 420 millions de dollars. Ce contrecoup arrive peu après que des joueurs des All Blacks manifestent leurs intentions de lutter contre l’arrivée de Silver Lake dans leur championnat. L’avancée des professionnels du capital-investissement dans le monde du sport semble connaître un premier coup d’arrêt. Avant de conquérir de nouveaux clubs et de nouvelles ligues, les fonds de Private Equity devront commencer par changer la perception du grand public à leurs égards, s’ils ne veulent pas se voir expulser du terrain.

Le Private Equity lorgne l’industrie du sport depuis quelques années, mais les retombées de la malheureuse Super League (compétition regroupant les clubs de football les plus puissants du continent Européen), mise en échec par les associations de fans, a marqué les esprits. Le 18 avril 2021, douze clubs européens – six anglais, trois espagnols et trois italiens – annoncent la création d’une compétition privée concurrente de la Ligue des champions de l’UEFA, dénommée European Super League. Cependant, ce projet se met à vaciller quand des supporteurs de Chelsea, puis de l’ensemble des clubs anglais, manifestent contre cette « ligue de la honte » où les clubs fondateurs, uniquement attirés par l’appât du gain, n’auraient aucun risque de la quitter même en cas de défaite. Craignant une réaction similaire des supporters, la Bundesliga (championnat d’Allemagne de Football) a récemment refusé une offre de rachat de KKR et CVC portant sur 25% de ses droits de diffusions, soit 420 millions de dollars. Ce contrecoup arrive peu après que des joueurs des All Blacks manifestent leurs intentions de lutter contre l’arrivée de Silver Lake dans leur championnat. L’avancée des professionnels du capital-investissement dans le monde du sport semble connaître un premier coup d’arrêt. Avant de conquérir de nouveaux clubs et de nouvelles ligues, les fonds de Private Equity devront commencer par changer la perception du grand public à leurs égards, s’ils ne veulent pas se voir expulser du terrain.

Clément Berthillet & Augustin Grouselle, étudiants à l’Université Paris-Dauphine et contributeurs du blog AlumnEye

Articles associés

11 avril, 2019

L’e-sport intéresse le Venture Capital

12 septembre, 2017

Les fonds activistes : des hedge funds cousins des fonds vautours

9 novembre, 2015