La nécessité d’un rating pour les entreprises est apparue cruciale à partir de 1837 aux Etats-Unis à cause de la crise de crédit qui éclata à New York, où les investisseurs ignoraient le surendettement de certaines entreprises. Les agences de notation comme Standards & Poor’s (S&P) créée en 1860, Moody’s en 1909 et Fitch en 1914, se sont ensuite spécialisées dans l’évaluation des obligations émises – en partie par les Etats – pour le financement de projets, notamment ferroviaires.

Cependant ce sont les diverses crises de solvabilité d’Amérique Latine qui ont fait naitre les méthodes actuelles de rating. C’est le Mexique qui initia le mouvement par un défaut sur sa dette en dollar en 1982. Dès lors, le FMI et la BIRD ont dû rééchelonner les dettes de ces pays (notamment au travers l’action du club de créanciers publics de Paris, du club de Londres et du Plan Brady) et mirent fin à la crise de confiance dans les obligations de ces Etats mais au prix de PAS (politiques d’ajustement structurel) très contraignantes dans ces pays. Pour éviter que de telles situations se reproduisent, les investisseurs ont donc accordé une mission plus importante au rating des Etats : l’évaluation du risque souverain.

Les éléments clés d’un rating :

L’évaluation de l’endettement

A la suite des crises d’Amérique Latine, les agences de notations se sont focalisées, pour les Etats, sur le risque de surendettement. Le profil de dette d’un pays s’étudie en 3 phases :

A la suite des crises d’Amérique Latine, les agences de notations se sont focalisées, pour les Etats, sur le risque de surendettement. Le profil de dette d’un pays s’étudie en 3 phases :

Premièrement, la solvabilité : c’est l’estimation du stock de la dette par rapport à la richesse du pays. Même si le créancier ne va pas envahir le pays pour se rembourser – comme l’avait envisagé Napoléon III avec le Mexique – la vente d’actifs publics peut être un recours pour un pays en difficulté. On a pu voir la Grèce vendre certaines de ses îles pour rembourser sa dette. Le ratio clé : Dette extérieure totale/PIB

Deuxièmement, la soutenabilité : c’est l’estimation de la capacité de l’Etat à ne pas voir la charge de la dette grossir. Pour cela la mesure essentielle est la croissance comparée au taux d’intérêt payé sur la dette contractée. Ce qui compte ce n’est pas que la dette augmente en soi mais que la charge ne grossisse pas. La dette étant un stock et les intérêts un flux issu de ce stock, il est possible d’avoir un stock qui augmente mais des intérêts qui baissent si l’ancienne dette est remplacée par de la dette à des taux plus faibles.

Enfin, la liquidité : c’est une mesure de court terme qui renvoie à la trésorerie. Cela correspond à la capacité du pays à trouver du financement sur le marché obligataire, à lever l’impôt, ou à émettre du papier monnaie s’il bénéficie d’avance du trésor (ce qui n’est plus le cas en France depuis 1973) face aux charges de remboursements imminents. Ratio clé : Exportation/Intérêts (ratio utilisé par Banque Mondiale) ou Réserves en devises/Intérêts. Il faut que les réserves en devises soient supérieures à 3 mois d’exportations, même si ce niveau a prouvé être insuffisant en cas d’attaques spéculatives. Dans la même veine on s’intéresse aussi à la politique monétaire du pays : un ratio pertinent peut être alors Création monétaire/Intérêt sur dette extérieure, pour éviter que la valeur de la devise nationale déraille face aux devises dans lesquelles la dette du pays est libellée.

L’endettement n’est pas suffisant pour juger du risque. Surtout depuis que certains pays ont fait défaut en 1990 sans avoir un endettement démesuré. Ni le Mexique en 1994, ni les pays asiatiques en 1997, ne souffraient d’un surendettement. Mais c’est le risque de liquidité qui a gagné en importance, le risque de change ainsi que d’autres facteurs latents. Ainsi on a vu les analystes des agences de notations se concentrer de plus en plus sur des prévisions et la recherche de stabilité.

Lire aussi : Le Sovereign Advisory Group de Lazard : aux frontières de la finance et de la politique

Lire aussi : Le Sovereign Advisory Group de Lazard : aux frontières de la finance et de la politique

La création de scénarii de risque

Le scénario de risque ou macro-test vient tester la résistance d’un portefeuille d’obligations bancaires à un scénario macroéconomique donné. Cet exercice est requis pour les banques depuis Bâle II et permet de déterminer le taux de provisionnement applicable par pays et par opération. Dans la pratique, l’analyste définit des risques selon leur probabilité. Le piège est de rester focalisé sur la notion de crise alors que le simple retournement d’une valeur peut faire l’objet d’un signal négatif pour des investisseurs qui se désengageront du pays et créeront la crise qu’ils craignaient comme en Argentine en 1991.

L’analyse des scenarii est une analyse toute chose égale par ailleurs : on fait varier un facteur et les autres restent identiques. Tout l’enjeu pour l’expert est de lier ces différentes analyses pour créer non pas un scenario monocausal mais pluricausal. Aujourd’hui, les facteurs les plus souvent analysés sont les suivants : le risque de change fortement lié à l’exposition aux autres devises, la stabilité politique liée à la volonté de rembourser de l’Etat, et les politiques monétaires et budgétaires que celui-ci peut mettre en œuvre. De plus en plus on voit le critère de la volatilité apparaitre. Ce critère est plus problématique pour les Etats qui ont peu de moyens de la modifier, à moins de rétablir un contrôle des changes.

Établir une projection

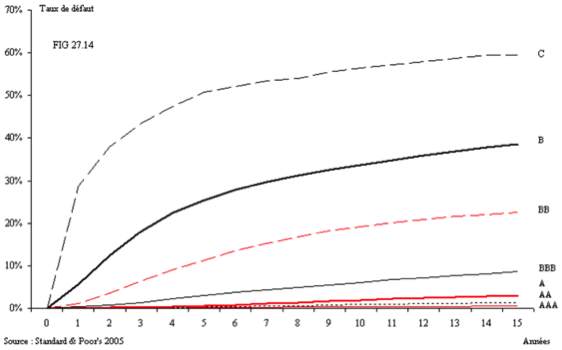

Ainsi les agences de notations ont la tâche complexe d’agréger tous ces scénarii et les différents risques qu’ils représentent, pour établir une probabilité plus ou moins grande de remboursement selon l’échéance du titre. Ce critère détermine la note finale attribuée aux obligations d’Etat. Comme le dit l’économiste François Gilbart « Les agences de notations ne communiquent traditionnellement pas leur modèle d’évaluation » afin de conserver le monopole de cette pratique. Elles ne se cachent pas cependant d’un critère de subjectivité dans leur notation. Moody’s dit prendre en compte plus de 50 critères, répartis sur le dynamique politique (14 d’entre eux), les structures et performances économiques (16), la fiscalité (5), la dette extérieure (8), les indicateurs de liquidités (7). Standard &Poor’s accorde une importance à des catégories supplémentaires comme la stabilité des prix (5) ou la charge de l’endettement (4), pour arriver à 47 critères.

Ainsi les agences de notations ont la tâche complexe d’agréger tous ces scénarii et les différents risques qu’ils représentent, pour établir une probabilité plus ou moins grande de remboursement selon l’échéance du titre. Ce critère détermine la note finale attribuée aux obligations d’Etat. Comme le dit l’économiste François Gilbart « Les agences de notations ne communiquent traditionnellement pas leur modèle d’évaluation » afin de conserver le monopole de cette pratique. Elles ne se cachent pas cependant d’un critère de subjectivité dans leur notation. Moody’s dit prendre en compte plus de 50 critères, répartis sur le dynamique politique (14 d’entre eux), les structures et performances économiques (16), la fiscalité (5), la dette extérieure (8), les indicateurs de liquidités (7). Standard &Poor’s accorde une importance à des catégories supplémentaires comme la stabilité des prix (5) ou la charge de l’endettement (4), pour arriver à 47 critères.

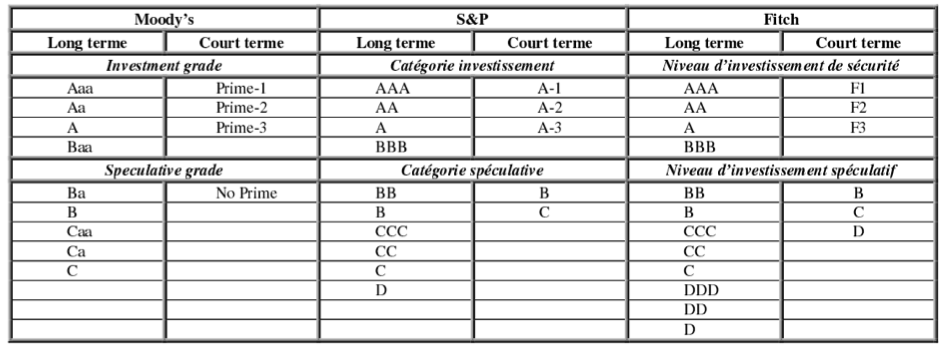

Traditionnellement les agences de notation estiment le risque à long terme. Les notes vont de AAA (Standard & Poor’s) Aaa (Moody’s) pour les obligations jugée sans risques jusqu’à C pour une obligation proche du défaut. Notons tout de même la frontière du BBB (Standard &Poor’s) Baa (Moody’s) qui sépare les obligations jugée investment-grade, c’est à dire « sûres », et les non-investment grade, jugées plus « risquées » ou « spéculatives ».

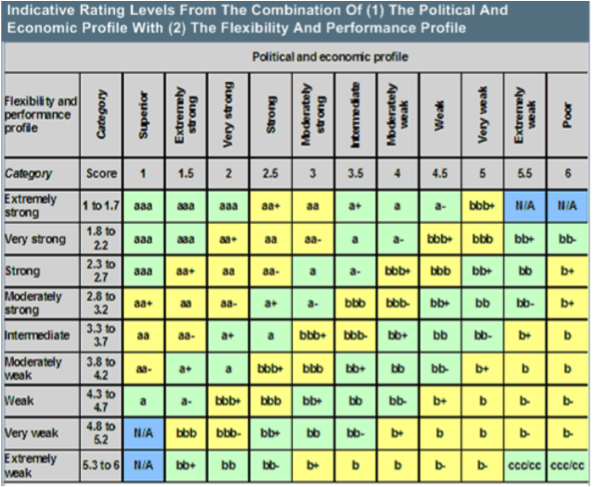

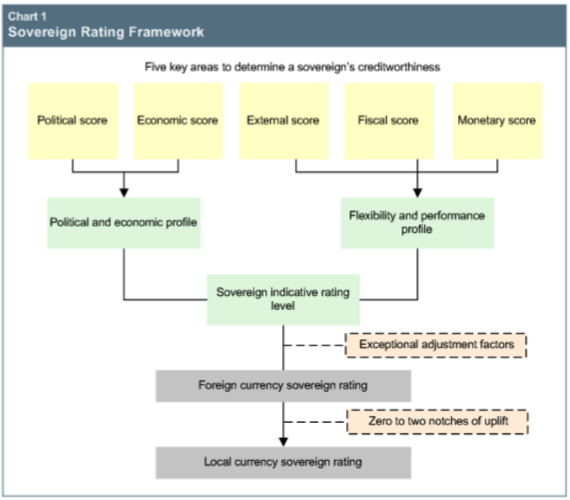

Le schéma ci-dessous représente la méthode utilisée par Standard &Poor’s pour estimer la solvabilité d’un Etat à long terme. Selon les critères évoqués ci-dessus, l’agence génère ensuite des scores (allant de 1 « fort » à 6 « faible »). On trouve parmi ces critères :

- Le score politique, qui est une appréciation de la stabilité des institutions et des politiques budgétaires mises en œuvre ;

- Le score économique, qui comprend les prévisions de croissance et l’appréciation des leviers de cette croissance ;

- Le score externe reflétant l’exposition du pays aux fluctuations de devises étrangères ;

- Le score fiscal qui estime la capacité du gouvernement à lever l’impôt pour faire face aux échéances de sa dette ;

- Le score monétaire, à savoir la capacité d’action et l’indépendance des politiques monétaires.

Ces différents scores son ensuite regroupés sous deux catégories : le profil politique et économique, et le profil de flexibilité et de performance. La stabilité monétaire de la devise du pays est ensuite estimée, ce qui peut générer un écart entre la notation de l’obligation libellée dans sa monnaie et celle libellée dans une monnaie étrangère. Notons que ceci semble logique, car, mis à part pour l’euro, le défaut d’un pays génère une défiance face à sa monnaie, et donc un décrochement de celle-ci face aux autres devises internationales. Notons aussi que les agences ont depuis étendu leurs activités et se mettent à évaluer le risque à court terme. En résumé :

Lire aussi : Qu’est-ce que la Fed ? Indispensable en entretien

Lire aussi : Qu’est-ce que la Fed ? Indispensable en entretien

Comment expliquer les écarts entre les pays

La prime de risque

Elle était à l’origine le coût d’une assurance que contractait des investisseurs auprès des marchands pour transporter des marchandises sur des itinéraires périlleux. C’est une rémunération du risque pris payée avant même l’opération. Aujourd’hui, elle désigne la différence entre le rendement de l’actif financier et le taux sans risque. Mais quels sont les critères qui conditionnent le taux d’intérêt exigé pour l’obligation d’un Etat ? Il y a l’échéance, le taux d’intérêt exigé (d’autant plus élevé que la date de remboursement est lointaine), éventuellement le montant, ainsi que la fréquence des coupons ou leur variabilité par rapport à un taux, etc.

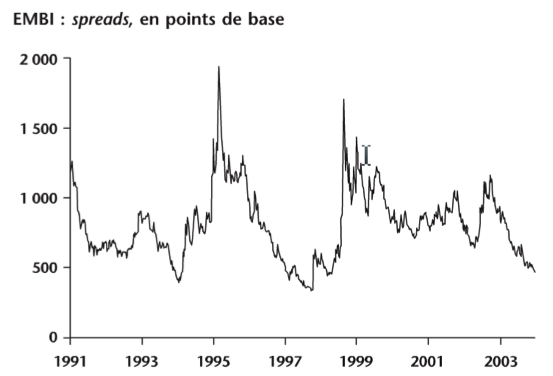

Si bien qu’il existe un indice nommé EMBI (construit par J.P. Morgan) qui est l’indice des euro-émissions obligataires des pays émergents. Cet indice permet de créer un marché secondaire de la dette souveraine en communiquant de l’information. Ainsi les spread calculés sont une bonne mesure de la solvabilité estimée des investisseurs. Le spread est en effet la différence entre le taux de marge actuariel (c’est à dire le rendement fournit par une action, son TRI), et le taux sans risque ; le tout exprimé dans la même monnaie. Plus le spread est élevé, plus la solvabilité du pays est estimée douteuse. Le spread de l’indice dans sa globalité reflèterait plus la frilosité des investisseurs à investir dans les pays émergents. Cet indice est primordial pour les agences de notation car il les aide à distinguer les réticences à investir dans un pays particulier par rapport à une réticence globale des investisseurs.

Mais comment expliquer des écarts entre des pays à profils similaires en termes de remboursement ? Comment expliquer que des taux réels (taux exigé – taux d’inflation) soient négatif pour certains pays d’Europe, et que d’autres soient à des taux proches de pays défaillants, alors même qu’ils sont assurés d’être solvable par les pays sûrs qui rachètent leur dette via des mécanismes comme le MES ou par la BCE qui assure la liquidité sur le marché secondaire de ces obligations ? La réponse est qu’il y a souvent un arbitrage entre des pays à niveau de risque similaire, et que c’est souvent par comparaison que le risque est estimé, et non dans l’absolu. La France a certes un risque de défaut plus élevé qu’en 2007, mais relativement aux possibilités d‘investissements actuelles, la France est susceptible de constituer un investissement moins risqué qu’elle ne l’était en 2007. Mais quid des pays très risqués, y a-t-il une différence fondamentale entre les pays jugés à risque et les pays où ce risque se produit ? La différence est que les investisseurs choisissent de ne plus vouloir prêter, c’est à dire renoncent collectivement à assurer une liquidité aux nouvelles obligations émises. Mais ce comportement est-il le résultat d’un changement de notation ou les agences ne font-elles que constater le changement de statut ?

Mais comment expliquer des écarts entre des pays à profils similaires en termes de remboursement ? Comment expliquer que des taux réels (taux exigé – taux d’inflation) soient négatif pour certains pays d’Europe, et que d’autres soient à des taux proches de pays défaillants, alors même qu’ils sont assurés d’être solvable par les pays sûrs qui rachètent leur dette via des mécanismes comme le MES ou par la BCE qui assure la liquidité sur le marché secondaire de ces obligations ? La réponse est qu’il y a souvent un arbitrage entre des pays à niveau de risque similaire, et que c’est souvent par comparaison que le risque est estimé, et non dans l’absolu. La France a certes un risque de défaut plus élevé qu’en 2007, mais relativement aux possibilités d‘investissements actuelles, la France est susceptible de constituer un investissement moins risqué qu’elle ne l’était en 2007. Mais quid des pays très risqués, y a-t-il une différence fondamentale entre les pays jugés à risque et les pays où ce risque se produit ? La différence est que les investisseurs choisissent de ne plus vouloir prêter, c’est à dire renoncent collectivement à assurer une liquidité aux nouvelles obligations émises. Mais ce comportement est-il le résultat d’un changement de notation ou les agences ne font-elles que constater le changement de statut ?

Entre prophétie auto-réalisatrice et retard face aux anticipations

On voit évidemment la limite à se servir de ratio seuil pour estimer le surendettement ou le risque de change d’un Etat. En effet, Carmen Reinhart et Kenneth Rogoff avaient été fustigés pour avoir à tort affirmé qu’au-delà de 90% du ratio Dette/PIB, un Etat détruisait trois points de croissance pour une augmentation d’un point de dette. Ce modèle a été non seulement réfuté théoriquement mais aussi en pratique car des Etat comme l’Angleterre ont dépassé ces seuils tout en ayant une croissance positive (cf article : que penser de la reprise britannique). De plus, on a vu des pays entrer en crise sans avoir ces niveaux de dette, tels les pays d’Asie du Sud-Est en 1997. L’Argentine s’était prémunie d’un risque de change en 1991 en mettant en place un currency board (ancrage de sa monnaie au dollar), ce qui ne l’a pas empêché d’entrer en crise. Car la dégradation d’une note souveraine peut constituer un signal pour les investisseurs et concrétiser un risque latent.

Comme le disait Rudiger Dornbusch, les investisseurs « sur-réagissent » à toute information, même s’ils en sont la cause. Prenons l’exemple de la crise argentine de 1991. L’Argentine s’ancre sur le dollar et réduit donc le risque de change, ce qui attire les investisseurs qui achètent sa dette. Ceci fait augmenter la dette de l’Argentine libellée en dollar. Mais l’afflux des investisseurs fait grimper le change argentin face aux autres monnaies du continent, ce qui diminue ses importations et donc l’empêche de trouver des devises étrangères (des dollars) pour rembourser ses dettes. Il suffit d’un évènement extérieur, la dévaluation du Brésil qui exporte les mêmes produits, pour que les investisseurs se focalisent sur la faiblesse des exportations et retirent leurs capitaux du pays. Les investisseurs prennent donc peur d’une situation qu’ils ont créée. Hors, une agence de notation est impuissante à estimer la « psychologie » des investisseurs, qui peuvent considérer tout évènement comme un scandale (au sens de Kindelberger), c’est à dire un évènement qui leur fait réviser leur jugement et modifier leur comportement.

De plus, on a vu la limite des agences de notations lors de la crise des subprimes, dans leur échec à identifier le risque de certains produits financiers. Les agences de notations peuvent avoir tort et elles ne se privent d’ailleurs pas de rappeler que leurs notations sont subjectives pour se dédouaner. Reprenons un critère fondamental comme le critère du surendettement : l’analyse du surendettement relève d’un choix idéologique. En effet deux choix s’offrent à une agence de notation qui souhaiterait analyser la balance des payements d’un pays. Soit elle considère la partie « haute de la balance des paiements » qui met le pays dans une situation de débiteur dans une autre devise ou de créancier dans la sienne. Un risque de défaut de paiement peut renvoyer à un manque d’épargne (comme en Amérique Latine) ou à des déficits jumeaux (le déficit budgétaire nourrit les importations et donc le déficit commercial). La seconde analyse est une analyse qui considère que c’est la sphère financière qui influe sur la sphère dite « réelle » : ainsi un excès de demande de titres dans la monnaie locale se traduit par une augmentation de la valeur des importations. Cette approche dite du modèle de Polak est toujours utilisée par le FMI aujourd’hui.

De plus, on a vu la limite des agences de notations lors de la crise des subprimes, dans leur échec à identifier le risque de certains produits financiers. Les agences de notations peuvent avoir tort et elles ne se privent d’ailleurs pas de rappeler que leurs notations sont subjectives pour se dédouaner. Reprenons un critère fondamental comme le critère du surendettement : l’analyse du surendettement relève d’un choix idéologique. En effet deux choix s’offrent à une agence de notation qui souhaiterait analyser la balance des payements d’un pays. Soit elle considère la partie « haute de la balance des paiements » qui met le pays dans une situation de débiteur dans une autre devise ou de créancier dans la sienne. Un risque de défaut de paiement peut renvoyer à un manque d’épargne (comme en Amérique Latine) ou à des déficits jumeaux (le déficit budgétaire nourrit les importations et donc le déficit commercial). La seconde analyse est une analyse qui considère que c’est la sphère financière qui influe sur la sphère dite « réelle » : ainsi un excès de demande de titres dans la monnaie locale se traduit par une augmentation de la valeur des importations. Cette approche dite du modèle de Polak est toujours utilisée par le FMI aujourd’hui.

Cependant, même si le modèle de notation des agences est partiel, il n’en constitue pas moins une référence qui peut lui aussi déclencher un scandale en modifiant la note d’un Etat. C’est ce qui se produisit lors de la crise grecque de 1932. A la suite de ce que Moody’s reconnaitra comme une « tragique erreur », la note de la Grèce fut dégradée, les capitaux fuirent, les réformes du pays n’arrivèrent pas à inverser la vapeur et au contraire accélérèrent la montée des taux d’intérêt. Suite à des émeutes et des mouvements sociaux, le gouvernement est fragilisé et subit un coup d’Etat en 1936. A la suite de cet événement, Moody’s arrêta de noter les dettes publiques.

Lire aussi : Les fonds vautours, acteurs controversés du système financier

Lire aussi : Les fonds vautours, acteurs controversés du système financier

Conclusion

Il est complexe de ramener une réalité toujours plurielle à un axe à une dimension : une échelle de note. En effet bien que les changements de notation des Etats soient accompagnés de rapports, les agences de notations mettent les Etat en comparaison alors qu’ils ont des profils de risques très différents. On peut alors arriver au paradoxe suivant : des investisseurs créent des écarts de taux entre des pays à niveau de risque semblables. Est-ce à dire que les agences de notations sont dépassées et que leur modèle mérite d’être remis en cause pas une concurrence d’autres agences ? C’est que semble vouloir l’agence chinoise Dagong créée en 1994. Elle revendique « des intérêts neutres et objectifs pour la notation des pays en développement ». Il reste cependant certain que les agences de notations continuent de jouer un rôle déterminant pour les Etats, simplement parce qu’institutionnellement leurs titres de dettes pourront être financés par certains investisseurs s’ils sont jugés « investment-grade ». Il n’est donc pas encore venu le temps où les Etats pourront se passer de leur rating.

Aurélien de Villiers de La Noue, étudiant à HEC Paris, Contributeur du blog AlumnEye

Articles associés

31 mai, 2016

Qu’est-ce qu’un LBO ?

23 décembre, 2015

Le guide des stratégies d’investissement des Hedge Funds

14 octobre, 2015